Fernando Bernardi Gallacci e Francisco Leocádio*

Quanto mais estudamos os termos da reforma tributária hoje em análise pelo Congresso Nacional, por meio da PEC 45/2019, mais fortalecemos nossa convicção de que o curso do setor de infraestrutura enfrentará novos desafios relevantes em breve. E, pegando emprestado título de cinema, é preciso falar – e muito – desse “Kevin”[1].

De largada já sabemos que o potencial impacto da reforma tributária na infraestrutura será de caráter multifacetado. Alguns modelos de negócio do setor passarão a ser tributados, como, por exemplo, a locação de ativos móveis e logísticos – que hoje não sofre a incidência do ISS (Imposto sobre Serviços de Qualquer Natureza) e nem do ICMS (Imposto sobre Circulação de Mercadorias e Serviços) [2]. Estará, isso sim, sujeita à CBS (Contribuição sobre Bens e Serviços) e IBS (Imposto Sobre Bens e Serviços), cujo fato gerador é mais amplo e refere-se às “operações com bens e serviços”, incluindo, portanto, as locações.

Ainda, o Reidi (Regime Especial de Incentivos para o Desenvolvimento da Infraestrutura), benefício importante para o setor de infraestrutura, bem como o Reporto (Regime Tributário para Incentivo à Modernização e à Ampliação da Estrutura Portuária), Repetro (Regime Aduaneiro Especial de Exportação e de Importação de Bens Destinados às Atividades de Pesquisa e de Lavra das Jazidas de Petróleo e de Gás Natural) e Recof (Regime Aduaneiro Especial de Entreposto Industrial sob Controle Aduaneiro Informatizado). Esses não foram incluídos na reforma, apesar da previsão de que a lei complementar poderá dispor sobre a redução dos novos tributos para a aquisição de Capex (despesas de capital).

Mais do que isso, os próprios contratos de concessão e PPPs (parcerias público-privadas) certamente precisarão ser recalibrados, visto que, por exemplo, o art. 9º, §3º da Lei Geral de Concessões aloca ao poder público o risco de alteração tributária, com única exceção de mudanças no imposto sobre a renda.

Sabendo de todos estes reflexos, convém agora sistematizar os potenciais impactos tributários e seus contornos, para entender como responder àquilo que se avizinha, se não com mudanças imediatas – aparentemente ainda desnecessárias, uma vez que a reforma ainda segue seu percurso no Congresso Nacional –, pelo menos com a noção de urgência daquilo que poderá ser objeto de impacto nas modelagens e negociações, merecendo cuidado desde logo.

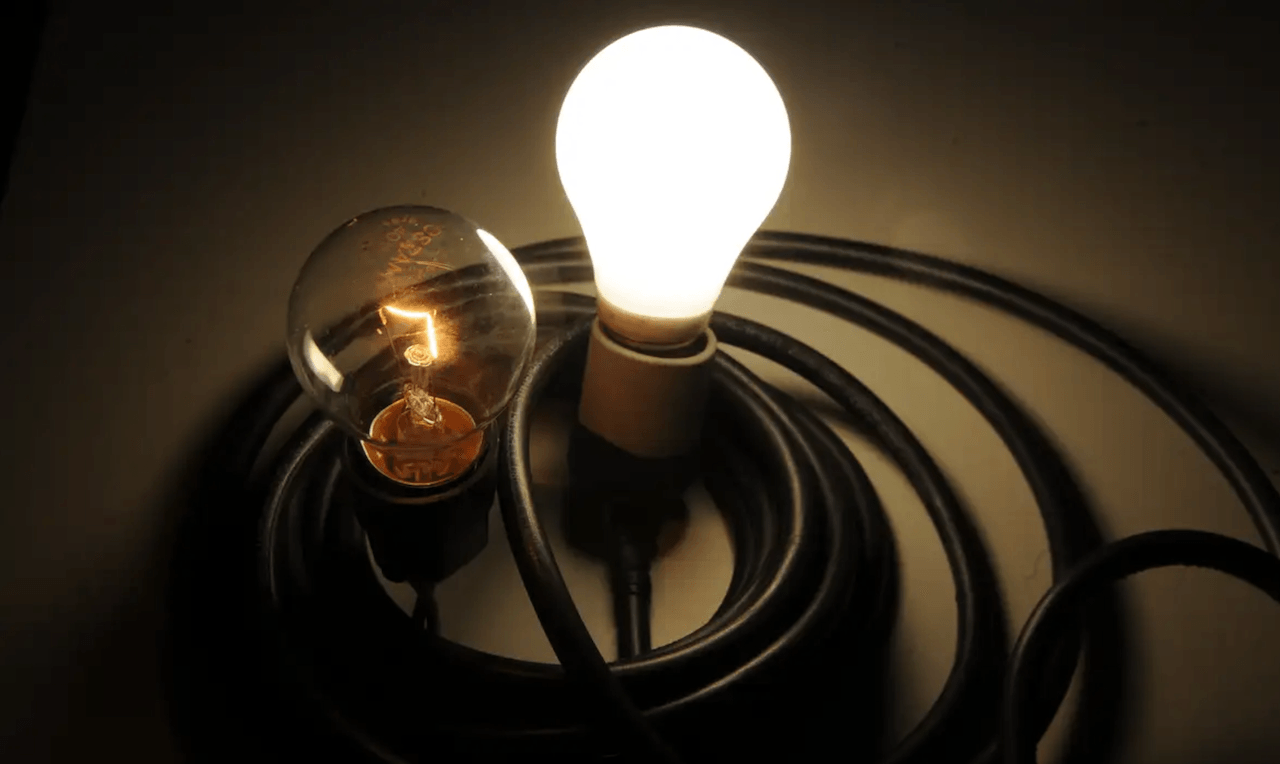

É o caso dos instrumentos de locação de ativos, móveis (luminárias ou painéis solares) e imóveis (no formato de arranjos built-to-suit), cujos contratos podem desde já prever clausula para endereçar renegociação na hipótese de passar a ser exigida tributação da locação pelos novos tributos.

Também é o caso dos projetos que gozam de incentivos fiscais, cujo desenvolvimento precisará entender claramente as regras de transição de um regime fiscal para o outro. Isso porque, o término de determinados benefícios muito provavelmente irá gerar raciocínios binários: ou bem se irá prever a majoração no risco de deixar de obter os benefícios tributários, ou bem será preciso traçar um cauteloso – mas célere – cronograma de ações para assegurar a sua autorização de forma a caracterizar “ato jurídico perfeito” da concessão do benefício antes que este seja encerrado pela nova legislação.

E é igualmente o caso das concessões e das PPPs, sobre as quais será exigido, de largada, analisar os contratos em curso, investigando a forma de alocação do risco de mudança tributária, bem como a caracterização da reforma como um “ato do príncipe” sobre o qual o reequilíbrio contratual será absolutamente necessário quando constatado aumento de custos em face dos planos originais para exploração dos serviços e ativos públicos. E não só isso, já que dúvidas ainda irão pairar sobre o momento em que a reforma efetivamente impactará os contratos (já que muitas disposições precisarão ser regulamentadas), ou mesmo sobre a forma de apurar o desequilíbrio gerado, por exemplo, quanto à utilização de demanda projetada ou real, ou então quanto à forma de cálculo para compensação do desequilíbrio – o qual, na hipótese de se adotar a metodologia de apuração da demanda real, muito provavelmente será perene até o final do contrato de parceria.

Em paralelo, é bastante oportuno que a estruturação de novos contratos de concessão venha a se ocupar dessa problemática na modelagem, na medida em que a simples reprodução da regra da Lei Geral de Concessões não assegura a fórmula mais adequada para reequilibrar a avença concessória, tampouco necessariamente traz segurança definitiva ao investidor privado. É preciso dar diretrizes mais claras sobre o modo de apuração do desequilíbrio, com será operado o cálculo do reequilíbrio, e como se dará a forma de reequilibrar toda a equação contratual.

É sabido que as contratações de infraestrutura são em sua maioria tidas como incompletas, isto é, não conseguem prever todos os acontecimentos futuros da execução dos serviços e empreendimentos, normalmente ajustados por prazo alongado. Contudo, essa característica do setor não pode ser utilizada como desculpa para deixar de avaliar os pontos aqui levantados, sobretudo porque são de conhecimento público e notório, estando na ordem do dia da infraestrutura do Brasil.

É claro, ainda, que o atual estágio das discussões parlamentares permite outras avenidas de debate, sendo possível, por exemplo, mitigar boa parte dos reflexos de aumento de custo tributário com a inclusão do setor nos chamados regimes especiais, ou seja, pela instituição de exceções para beneficiar o tratamento fiscal da infraestrutura.

Em que pese a crítica sobre a complexidade que este tipo de arranjo causaria, é verdade que o setor de infraestrutura é base para o desenvolvimento econômico do país, com consequente impacto no dinamismo da arrecadação fiscal. Se a infraestrutura estiver pronta e operante, gerando empregos, ofertando serviços, assegurando cadeia logística e externalidades mil, o Estado, ao fim e ao cabo, acaba por arrecadar mais tributo proveniente da circulação de riquezas geradas pela sociedade.

Logo, parece haver sentido social e econômico para se pensar em algumas exceções no campo de infra, destacando-se o exemplo dos serviços de saneamento básico, que hoje não são tributados pelo ISS uma vez que a incidência do imposto sobre os referidos serviços não atende o interesse público, conforme expresso nas razões de veto da ligação atual: “A incidência do imposto sobre serviços de saneamento ambiental, inclusive purificação, tratamento, esgotamento sanitários e congêneres, bem como sobre serviços de tratamento e purificação de água, não atende ao interesse público. A tributação poderia comprometer o objetivo do Governo em universalizar o acesso a tais serviços básicos. O desincentivo que a tributação acarretaria ao setor teria como conseqüência de longo prazo aumento nas despesas no atendimento da população atingida pela falta de acesso a saneamento básico e água tratada.” (Mensagem 362, de 31 de julho de 2003, PL 161/1989).

Outra saída legislativa aos desafios da infraestrutura poderia passar por conferir na legislação um tratamento cautelar ou um regramento mínimo para processamento dos reequilíbrios que já são assegurados pela legislação. Afinal, dúvida não haverá sobre o desequilíbrio que será gerado, mas haverá sim questões sobre o seu processamento, forma e momento de pagamento. Concordando ou não com as soluções, é preciso pensar e debater os impactos que a reforma tributária trará ao setor de modo a evitar um desserviço aos usuários e ao país, aumentando o custo de transação no Brasil, para além de um sem-fim de discussões jurídicas de reequilíbrio contratual em concessões e negócios de infraestrutura privada. Precisamos, pois, falar mais desse “Kevin”.

[1] Referência ao filme britânico-americano “We Need to Talk About Kevin”, dirigido por Lynne Ramsay, cuja produção é baseada no livro de Lionel Shriver.

[2] Conforme reiterada jurisprudência do STF: Recurso Extraordinário 540829/2014.